2013年,马云喊出“银行不改变,我们就改变银行”的口号。

2019年,喊出这句话的马云退休了,但银行改变的怎么样了呢?

在一本财经第二届银行创新与金融科技高峰论坛上,广发银行零售业务首席风险官王玉海观察表示,大部分的金融科技公司的赋能,到“授人以鱼”的层面就停止了,没有“授人以渔”。

但其实,科技对于金融业的重塑比我们预料中快得多。

特别是在亟需人工智能帮助的银行业的风控端,该领域人工智能第一大供应商——云从科技,为了“改变银行”,把“授人以渔”的深入服务,做到了淋漓尽致。

在第二届银行创新与金融科技高峰论坛上,最懂银行的AI公司——云从科技拿下了重磅奖项:2019银行业最佳风控服务商。

改变风控,改变银行

在传统银行的转型中,风控从线下到线上,建立起自己风控模型是最重要的一环。

另外随着轻型化、智能化、特色化逐步成为银行网点业务发展的重点,如何打破时间和空间的限制让传统业务移动化、简洁化和场景化,也成为银行在转型过程中的主要思考方向。

在这其中,提升对风险的精确判断能力是向价值银行转换的核心。

特别是在利差收入占主导地位的时候,风险的控制直接影响其盈利能力。由此,不良资产率成为衡量银行竞争力的重要指标之一;而对风险的把控不仅包括设置客户门槛,还包括运用各种技术手段来支撑决策。

所以云从针对银行的此类需求,2017-2018年逐步探索针对属地化产品的解决方案,方案中最核心的无疑为风险控制问题。

云从致力于使用自己独有的AI工程学方法,解决风控行业缺少标准的风控建模流程,导致的不同金融机构产出的风控模型不相同的问题,保证风控模型的一致性和可复现性。

例如,智能风控代替传统的风控模式,可以从多个角度构建用户画像,为信用卡贷款流程提供风控和授信、精准营销获客。

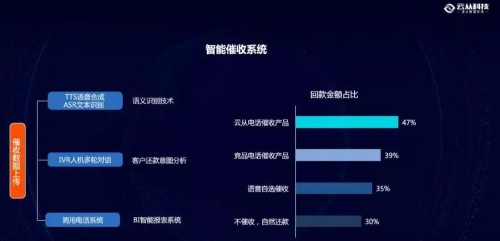

另外在所有银行都十分头疼的催收环节上,云从也搭建了智能催收系统。

特别是针对小微企业融资难的问题,云从有专门为小微企业建立的风控体系,专门做小微企业与银行之间的“桥梁”。

目前,小微金融的国际趋势,是用各类数据解决信息不对称的问题,比如使用支付数据、采购数据、供应链数据、薪水支付和开支数据、财务数据、税务数据以及跨境支付等。

但是目前,小微金融数据分散、小微企业没有良好的财务和现金流管理。

云从致力于获得全流程的小微企业现金流入流出概览,全面的数据会带来更好的信贷决策,进行横向的行业分析和比较,并提供个性化的解决方案。

小微银行,需要桥梁

除了一些大型银行能凭借优厚资源,拥有自主研发、运用新兴技术的能力加强风控外。

对于IT基础薄弱的中小银行而言,自建银行智能解决方案存在成本高、周期长、风险大等问题。

而且中小银行推进数字化的过程当中会发现,受到地域的限制,还有本身对人才吸引力的限制,这些中小银行在风控、大数据等领域,很难吸引到足够优秀的人才,去承接服务和具备能力交付。

特别是在普惠金融上,其实银行的服务能力远远不够,没有那么多客户经理、风控经理去服务民众,去研究清楚每个小微企业的需求、还款意愿和还款能力。

所谓普惠金融的回归本源,是要服务好符合自身定位的属地客户。但这背后是属地获客难、城商行差异化竞争不足、个别区域人群风险集中、缺乏高效的线上化产品、数据缺失等问题。

在小微银行进行风控程序的第一环数据处理中,云从认为目前数据孤岛和数据有偏问题依然存在。

因为风控模型的效果受制于多种因素,在产业链中,细分赛道的数据处理相关服务就有三种,分别是数据生产厂商、数据加工厂商和数据贸易厂商。

而云从提供的是端到端数据解决方案,也就是把三种服务串联起来,也就是立志让数据不再“孤岛化”。

云从与数据生产厂商深度合作直接获取底层数据标签,通过先进的模型技术利用机器学习平台在终端挖掘数据价值,提炼业务知识最终为金融机构输出定制化模型报告。

另外,云从针对每家金融机构不同的客群对应到不同的模型报告真正实现端到端服务,在通过可视化工具使数据发挥更大的价值,保证数据的合规性。

另外在普惠金融中的消费金融领域,云从目前已经与主流的30多个场景方与资产方建立了合作,形成了独特的生态体系。

同时云从作为人工智能国家队,积极响应国家普惠金融号召,于2018年年中开始大力发展针对中小微企业的贷款解决方案。

云从科技从17年-18年,先后与大型快递服务商、电信运营商、税务服务商、购物ERP厂商、地方政府等建有联合实验室,在实验室内,云从探索出各类数据模型在风险控制领域的应用,引入大数据可有效提高属地客户的审批效率,增加风控手段。

其中云从风控平台通过实现自动特征工程将模型结果提升10%,同时特征挖掘的时间减少了90%,在挖掘有效特征的同时减少了成本,真正实现了降本增效。

在消费金融领域,云从目前与主流的30多个场景方与资产方建立了合作,形成了独特的生态体系。

以往银行在准备介入某个新场景之前,往往缺乏历史数据支撑及配套技术经验,云从利用其过往在该场景内数据模型的优势,根据银行业务需求,为银行量身提供“白盒”模型服务。

另外,云从将会把业务相关的部分开放给风控专家,让风控专家更关注业务指标的定义对模型结果的影响。

通过使用云从风控建模平台,风控专家可以快速比较不同逾期定义、不同时间窗样本采集、不同数据源和数据字段的组合下,表现最好的风控模型。通过降低模型训练时间、提高模型效果,风控建模平台可以降低风控专家的建模成本,加快风控模型的迭代速度。

金融科技的下半场:AI为先

在金融科技发展早期,有些是伪金融科技,最终在市场发展的过程当中被淘汰掉了,金融科技的下半场才刚刚开始。

作为金融科技高峰论坛诸多专业人士评选出的2019年银行业最佳风控服务商,作为银行业AI领跑者,云从科技正在打造“AI+金融”体系,继续为金融机构的智慧化转型提供科技驱动力。

在2019世界人工智能大会上,云从科技创始人周曦博士说:“人工智能要解决的问题是提供颠覆性的服务。AI本质上能够把稀缺资源以10倍、100倍的量级扩展出去,让每个人享受更好的顶级服务,这是AI的未来。”

未来已来,科技以人为本,永不止步。